農俠會:三農領域產業(yè)社群(資源對接、案例分享、線上課程、線下活動)

01

預制菜介紹

預制菜是以蔬菜、牲畜、家禽、水產品為原料,配以各種輔料,通過清洗、分切、調味、腌制、滾揉、成型等預加工工藝而制成的成品或半成品,具備即食或加熱即食的便捷特性。基于儲存和運輸?shù)男枨螅瞥善吠ǔ1恢糜诹阆?8度的低溫環(huán)境并被迅速冷凍,產品包裝后隨即進入冷鏈流程。

目前,預制菜邊界較模糊,我們認為廣義的預制菜可理解為由第三方企業(yè)將初級生鮮食材實現(xiàn)不同程度加工后形成的加工產品,涵蓋凈菜、速凍面米、速凍火鍋料等多種產品;狹義預制菜偏菜肴產品,主要包括調理肉制品、半成品菜肴及成品菜肴。

02

預制菜產業(yè)鏈

預制菜行業(yè)的上游是農產品供應商,主要包括蔬菜種植、肉禽和水產養(yǎng)殖等領域的農戶或貿易商,以及肉禽進出口貿易商;中游為負責將原材料加工至半成品或成品預制菜的加工企業(yè);下游為分銷商,終端應用可分類為企業(yè)客戶(B端)和零售客戶(C端),其中企業(yè)客戶包括餐飲門店、團餐、外賣和鄉(xiāng)廚等。

03

預制菜發(fā)展歷程

預制菜來源于加工工藝較為簡單的“凈菜”。凈菜是指經(jīng)過分級、清洗、去皮、切分、消毒和包裝等處理加工后,達到直接烹食或生食的衛(wèi)生要求的新鮮蔬菜原料,凈菜最早源于美國,于20世紀60年代實現(xiàn)商業(yè)化經(jīng)營。而在我國,長期以來,蔬菜以毛菜的形式被販售;當20世紀90年代,麥當勞和肯德基等美式快餐連鎖進入中國,催生了中國的凈菜加工產業(yè)。之后,我國餐飲行業(yè)快速發(fā)展,餐廳連鎖化經(jīng)營規(guī)模逐步擴大,同時涌現(xiàn)團餐、外賣等多元化的市場需求。在需求的倒逼下,于2000年前后,我國陸續(xù)出現(xiàn)了多家半成品菜生產企業(yè)。為迎合下游不斷增長的需求,企業(yè)對肉、禽和水產等原料展開了進一步加工,生產出模樣更為豐富的半成品菜種類。在同一時期,我國的冷鏈基礎設施也得以完善,這為預制菜行業(yè)的成型和發(fā)展提供了十分必要的物質條件。

04

預制菜的發(fā)展?jié)摿?/span>

01、工業(yè)化改造菜肴,解決傳統(tǒng)烹飪痛點

在傳統(tǒng)菜肴烹飪中,有諸多痛點存在,不同類型的預制菜提供針對性解決方案。在傳統(tǒng)菜肴烹飪流程中通常包括食材購買、食材處理、烹調三大環(huán)節(jié),存在耗時長、菜肴選擇及口味把握對廚師專業(yè)技藝要求高、多余食材易浪費等易出現(xiàn)的問題。餐飲端追求降本增效和標準化,居民端生活節(jié)奏加快、年輕人缺乏烹飪技能等現(xiàn)象愈發(fā)明顯。提前實現(xiàn)不同程度熟制(預制食材、預制半成品、預制成品)的預制菜,將成為滿足更多餐廳和家庭的選擇。

02、B端:餐飲企業(yè)降本增效需求明顯,預制菜借助專業(yè)力量賦能

原材料、人力、房租三大難題擠壓著餐飲企業(yè)的利潤空間。作為餐飲企業(yè)的主要成本,三者合計通常達到70%以上的占比,且面臨租金及員工工資不斷上漲的壓力,疊加行業(yè)進入門檻較低、競爭激烈,導致餐飲行業(yè)不僅利潤空間較薄,同時行業(yè)還以每年超過 30%的比例進行洗牌。在此類生存壓力下,餐飲企業(yè)對降本增效需求明顯,降低對員工/廚師依賴、減少后廚面積以提升坪效、提高出餐速度、菜品輸出標準化等方面的需求日益增加。

餐飲行業(yè)小而散特征明顯,但連鎖化率持續(xù)提升,持續(xù)催生標準化需求。根據(jù)美團新餐飲研究院,截至 2022 年 3月,我國現(xiàn)存餐飲相關企業(yè)為1172 萬家,目前餐飲企業(yè)以個體經(jīng)營為主,但連鎖餐飲(門店數(shù)大于2)門店數(shù)占比從2019年13%提升至2021年18%。隨著連鎖化率不斷提升,餐飲企業(yè)對菜品的標準化制作需求也隨之上升,催生出對各類半成品/成品預制菜的需求。部分大型連鎖餐飲企業(yè)(通常門店數(shù)大于30 家)會自建中央廚房進行菜品標準化生產,但由于餐飲企業(yè) SKU 數(shù)較多,通常中央廚房主要定位于其核心原料的核心加工,并向外采購或定制大部分非核心產品/通用產品。

預制菜通過利用第三方生產企業(yè)專業(yè)能力,延展餐飲企業(yè)能力圈,實現(xiàn)降本增效。相比于餐飲企業(yè)獨立完成從生鮮食材到成品菜肴的制作的繁瑣流程,使用預制菜帶來的降本增效作用主要體現(xiàn)在以下幾方面:(1)降低廚師等專業(yè)操作人員需求,進而降低人工成本;(2)減少后廚操作面積和設備投入,利于提升坪效;(3)突破自身研發(fā)能力,增加菜肴SKU選擇;(4)提高出餐速度且實現(xiàn)口味的一致性。根據(jù)中國連鎖經(jīng)營協(xié)會(CCFA) 與華興資本聯(lián)合發(fā)布的《2021年中國連鎖餐飲行業(yè)報告》,頭部連鎖餐飲企業(yè)中預制菜使用比例已經(jīng)達到較高的程度,真功夫、吉野家、西貝、小南國等連鎖餐飲企業(yè)預制菜占比高達80%以上。根據(jù)中國飯店協(xié)會,傳統(tǒng)餐廳在使用預制菜后,雖然原材料成本占比會有所提升,但隨著人工成本、能源成本等開銷的降低, 可使凈利率提升7%。

03、C端:預制菜提升效率增加選擇,居家做飯人群為核心用戶

預制菜緩解剛性做飯需求痛點,短期主要替代生鮮食材市場。隨著外賣及各類方便速食行業(yè)的快速發(fā)展,C端消費者可選就餐方式愈發(fā)豐富。隨著生活節(jié)奏的加快,對于家庭日常就餐烹飪時間長、廚藝要求高等痛點逐步凸顯,而預制菜專注的烹飪過程復雜、時間長的名廚名菜和家常菜,可以與消費者自行烹飪完成的基礎生鮮食材形成良好補充。結合預制菜優(yōu)缺點,短期內 C 端預制菜主要替代生鮮食材市場,居家做飯人群為核心用戶,同時有助于轉化一部分對享飪存在興趣但受限于享飪時間少、烹飪技藝較弱的年輕人。中長期來看,若產品種類、口味還原度、便捷性及價格優(yōu)勢不斷提升,則預制菜有望進一步對方便速食、外賣、餐廳就餐的部分就餐需求實現(xiàn)替代。

05

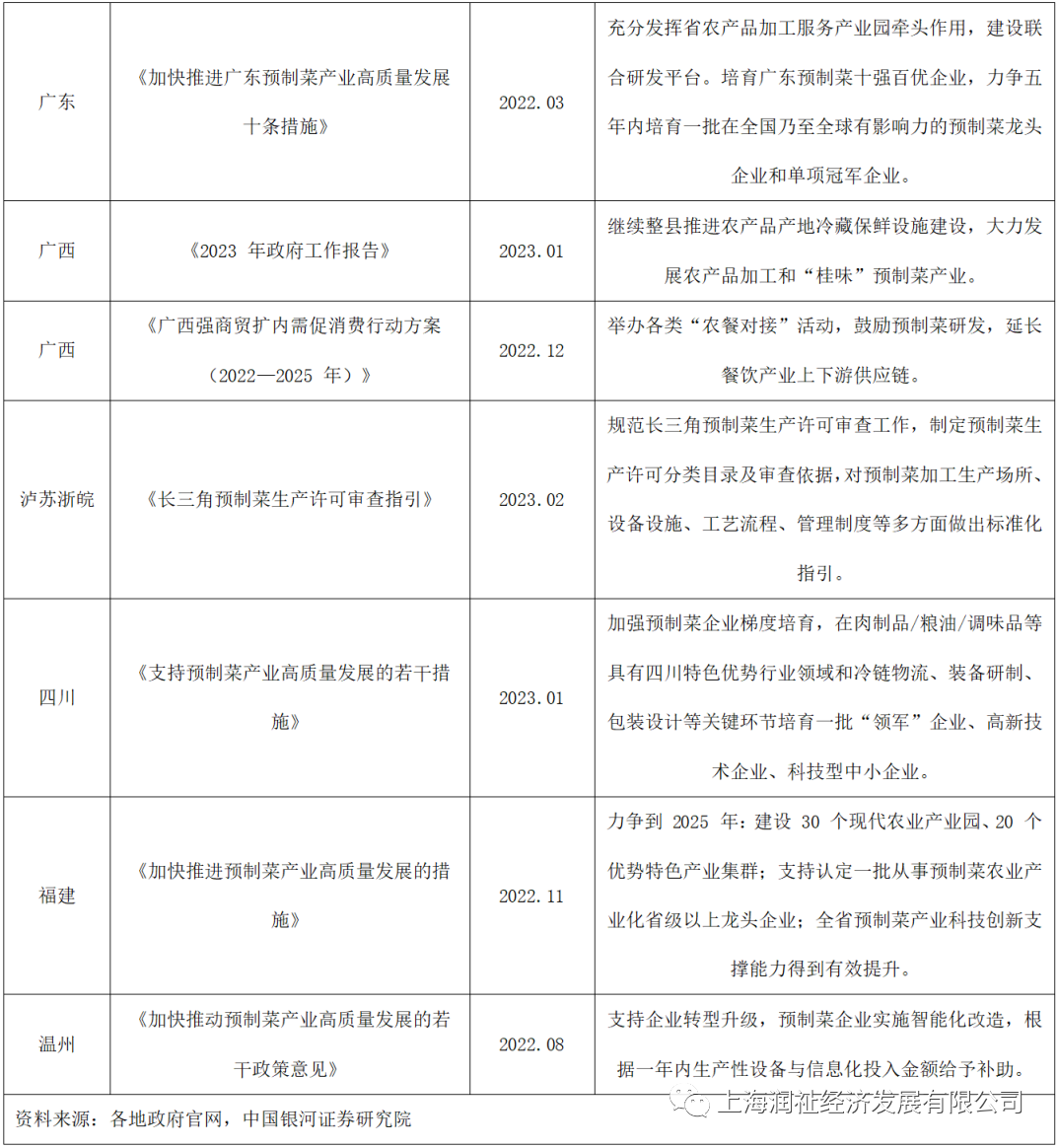

預制菜各地相關政策介紹

06

上市公司

01、安井食品(603345)

安井食品:三箭齊發(fā)布局預制菜,主業(yè)領先多維賦能。

安井食品早期擁有蝦滑、千頁豆腐、蛋餃等菜肴類產品,2018年成立“凍品先生”外協(xié)事業(yè)部延展至天婦羅魚蝦、腐竹等產品。公司菜肴制品收入從2017年2.7億元迅速提升至2021年14.3億元,2022Q1-3實現(xiàn)收入21.1億元、同增129.6%,菜肴制品收入占比從2018Q1的8%提升至2022Q3的25%。目前公司通過凍品先生、安井小廚及并購的新宏業(yè)&新柳伍三箭齊發(fā)、BC全渠道布局預制菜。

02、千味央廚(001215)

千味央廚:餐飲速凍面米龍頭,定制化研發(fā)服務能力較強。

公司為國內領先的餐飲渠道速凍米面制品提供商,致力于為餐飲、酒店、團體食堂提供全面供應解決方案,公司2021年開始重點關注預制菜業(yè)務,主要B端客戶的需求做定制化和個性化開發(fā),2021年實現(xiàn)預制菜實現(xiàn)收入1400多元萬,同增34.3%。2022年5月,公司成立河南御知菜食品科技有限公司專業(yè)從事預制菜研發(fā)、生產及銷售,圍繞千味央廚供應鏈及所服務客戶規(guī)劃產品。2022上半年公司預制菜實現(xiàn)收入1190萬元、同增42.2%。

03、三全食品(002216)

三全食品:C端速凍米面領導品牌,自研炒飯切入預制菜。

公司為國內首家速凍面米食品企業(yè),擁有“三全”和“龍鳳”兩大知名品牌,2022Q1-3公司實現(xiàn)收入/歸母凈利潤53.4/5.3億元。公司在湯圓、水餃等C端速凍面米制品中市占率為行業(yè)第一,并在鄭州、佛山、成都、天津、蘇州、武漢等地建有生產基地實現(xiàn)全國化布局,渠道方面,公司以商超為代表的C端為主,2021年零售及創(chuàng)新市場/餐飲市場占收入比例分別為83%/17%。

公司于2022年開始布局預制菜,針對C端推出微波炒飯和意粉等產品,其中性價比較高的微波炒飯為重點,正通過其優(yōu)勢渠道商超進行推廣,共包含揚州炒飯、臘味炒飯及海鮮炒飯三個口味。

04、味知香(605089)

味知香:華東預制菜龍頭,BC雙輪驅動發(fā)展。

公司成立于2008年,為深耕華東地區(qū)多年的預制菜企業(yè),2021年公司實現(xiàn)收入/歸母凈利潤7.6/1.3億元。公司擁有黑椒牛排等牛肉類產品、奧爾良烤翅等家禽類產品共六 大類產品,SKU超過300個,已建立“味知香”和“饌玉”兩大品牌為核心的產品體系,分別針對C端和B端客戶,2021年B/C端收入分別占比約32%/68%。公司B端主要通過經(jīng)銷商進行銷售,C端主要通過在菜市場、農貿店開設門店進行售賣。截至2022H1,公司擁有加盟店/經(jīng)銷店1522/645家,合計2167家,擁有面向B端的批發(fā)客戶388家。目前公司C端正在積極拓展街邊店、商超店中店模型,有望拓展開店空間,B端正在開拓學校等團餐客戶。

05、龍大美食(002726)

龍大美食:生豬屠宰區(qū)域龍頭,“一體兩翼” 發(fā)展預制菜。

公司為山東地區(qū)生豬屠宰龍頭企業(yè),屠宰對應的鮮凍肉為主要收入來源,同時公司在上游生豬養(yǎng)殖、下游肉制品加工方面亦有布局,2022Q1-3公司實現(xiàn)收入/歸母凈利潤114.5/0.5億元,生豬屠宰量/出欄量分別為459.9/35.4萬頭。

公司于2021年提出“一體兩翼”戰(zhàn)略聚焦發(fā)展預制菜,以養(yǎng)殖和屠宰業(yè)務形成的原材料優(yōu)勢為兩翼支撐,致力于打造“中華預制菜肴最佳供應商”,2022Q1-3年公司實現(xiàn)預制菜收入9億元,其中預制食材/預制半成品/預制成品分別實現(xiàn)收入3.4/4.4/1.2億元,表現(xiàn)較好的產品有預制五花肉、酥肉、肥腸、黃喉等產品。渠道方面,基于公司原有海底撈、百勝、泰森等B端客戶經(jīng)驗,公司預制菜業(yè)務同樣以B端為主,2021年預制菜收入中,大B/中小B/C端分別占比約50%/40%/10%。產能方面,截至2021年末,公司食品業(yè)務現(xiàn)有產能15.5萬噸,在建產能17.5萬噸預計將于2023年底投產。

06、國聯(lián)水產(300094)

國聯(lián)水產:聚焦水產類預制菜,B端為主兼顧C端。

公司成立于2001年, 深耕水產品行業(yè)二十余年,為中國首家對蝦、羅非魚雙BAP四星認證企業(yè),目前公司產品品類主要包括白對蝦、小龍蝦、魚類相關的加工食品,是中國最大的水產食品加工企業(yè),2022Q1-3實現(xiàn)收入/歸母凈利潤39.5/0.5億元。目前公司正基于其在水產業(yè)的優(yōu)勢,聚焦發(fā)展預制菜行業(yè)。

07、得利斯(002330)

得利斯:生豬屠宰及肉制品加工企業(yè),轉型加碼預制菜。

公司主要業(yè)務為生豬屠宰、肉制品深加工、牛肉系列加工等,其中屠宰業(yè)務對應的冷卻肉及冷凍肉為主要收入來源,下游渠道中大客戶占比較高,與海底撈、佳農、圣農、鍋圈食匯、正新雞排等企業(yè)建立了長期合作關系,2022Q1-3公司實現(xiàn)收入/歸母凈利潤19.6/0.5億元。

公司于2021年開始轉型加碼預制菜業(yè)務,主要為海底撈、正新雞排等B端客戶,占比約65%,產品包括:①速凍調理食品:主要包括紅燒肉、胡椒豬肚雞、小酥肉等菜肴類產品,雞脯丸、撒尿牛丸等湯丸系列產品;奧爾良烤翅等蒸烤系列產品。②豬頭肉、燒雞等即食休閑類產品。③藤椒牛小排、元氣牛肉湯等牛肉系列產品。④餛飩、水餃、小鍋燜面等速凍米面制品。2021年公司預制菜實現(xiàn)收入約3億元,產能約3萬噸,在建預制菜產能約15萬噸。

08、雙匯發(fā)展(000895)

雙匯發(fā)展:生豬屠宰及包裝肉制品龍頭,多類產品布局預制菜。

公司在國內生豬屠宰及豬肉制品加工領域均為市占率第一龍頭,下游渠道以C端為主,2022Q1-3公司實現(xiàn)收入/凈利潤446.4/40.7億元,在全國18個省(市)建有30多家現(xiàn)代化肉類加工基地和配套產業(yè),2021年生豬屠宰量為1112萬頭。公司于2021年成立餐飲事業(yè)部,預制菜銷量突破3萬噸。目前開發(fā)了多款預制菜產品布局BC端,側重于C端,B端產品包括包心魚味丸、撒尿肉丸、小酥肉等;C端產品包括“啵啵袋”系列、自加熱米飯系列、常溫預制菜肴禮盒等,未來公司將圍繞八大菜系加上河南菜系九大品牌打造適合各區(qū)域的產品。

09、金龍魚(300999)

金龍魚:糧油米面領先龍頭,以央廚形式切入預制菜。

公司為國內糧油米面行業(yè)領先龍頭企業(yè),核心業(yè)務包括食用油、米面為代表的廚房食品業(yè)務、以豆粕、菜粕為代表的飼料原料業(yè)務、以日化品為主的油脂科技業(yè)務。根據(jù)尼爾森數(shù)據(jù)(轉引自公司2021年報),近三年公司在小包裝食用植物油、包裝面粉、包裝米現(xiàn)代渠道均位列第一名。2022Q1-3公司實現(xiàn)收入1878.4億元、歸母凈利潤23.5億元,已在全國擁有71個生產基地,擁有6000余名經(jīng)銷商。

基于全國工廠布局等優(yōu)勢,公司自2021年起開始通過中央廚房的形式布局預制菜,規(guī)劃2022年建成投產杭州、重慶等6個中央廚房,2024年建成投產膠州、昆山等其余11個中央廚房,各中央廚房的具體產品將依據(jù)各地飲食特色而定。目前杭州中央廚房已于2022年5月投產使用,設計產能為預制菜40噸/天,餐食便當12萬份/天,醬料4.8噸/天,正處于產能爬坡期。預制菜產品包括松露紅燒肉、紅燒獅子頭、黑椒牛柳、土豆燒牛腩、小酥肉等;醬料產品包括麻婆豆腐調味醬、魚香肉絲調味醬、蒜香牛肉醬等。

更多干貨、市場分析、重磅案例、實戰(zhàn)課程歡迎訂閱 [農業(yè)行業(yè)觀察]公眾號:nyguancha

相關文章

文章:10891 篇

瀏覽:37228 次

代表文章

【考證】第7期鄉(xiāng)村振興管理師招生火熱招生,線上..

鄉(xiāng)村振興新范式:整村運營,不只是網(wǎng)紅村的流量..

干貨梳理!不知道如何打造農業(yè)品牌?附6個切入點..

【智慧農業(yè)】趙春江院士:農業(yè)大模型與知識服務..

十五部門聯(lián)合發(fā)文:推進智慧農業(yè)管理成熟度認證..

2025第四屆數(shù)字農業(yè)發(fā)展大會暨數(shù)字農業(yè)分會換屆..

鄉(xiāng)村振興農村一二三產業(yè)融合發(fā)展的內涵、做法及..

【鄉(xiāng)村振興案例】牛欄江鎮(zhèn)水海村如何巧用“一二..

【縣域農業(yè)】湖南省:運用“四大法則” 加快湖南..

【農資賽道】農資行業(yè)未來發(fā)展的五大趨勢!..

重磅政策!“十五五” 時期我國農業(yè)與農村發(fā)展規(guī)..

聚焦農業(yè)科技!第四屆“金扁擔”農業(yè)現(xiàn)代化論壇..

【預制菜】預制菜公司如何招商?“5張招商圖譜”..

中化化肥品牌煥新發(fā)布:鑄就作物營養(yǎng)健康引領者..

松洋壓縮機閃耀2025冷暖峰會,展現(xiàn)產品創(chuàng)新硬實..

【預制菜】預包裝食品數(shù)字標簽來了!一目了然更..

【智慧農業(yè)】智能無人機將解決“三農”三大痛點..

種地也要高科技!土壤傳感器開啟農業(yè)精準種植新..

天域航通:30倍增長書寫東北農業(yè)新篇 新疆基地鑄..

【鄉(xiāng)村產業(yè)】“土特產”如何做成大產業(yè)?8大方向..

AI賦能農業(yè)發(fā)展向“新”提“質”,中國移動助推..

農資行業(yè)商業(yè)模式揭秘:不靠賣農資產品,靠會員..

【智慧農業(yè)】智慧農業(yè)創(chuàng)業(yè):20+條創(chuàng)新商業(yè)模式推..

【農業(yè)案例】農業(yè)創(chuàng)業(yè)中的5個坑,農民看過后,選..

恭喜新疆缽施然智能農機股份有限公司榮獲2024年..

農村電商僅剩下農產品直播,未來還將如何發(fā)展..

新年特刊!100多個特色農場的經(jīng)典案例,都非常有..

數(shù)字農業(yè)創(chuàng)新典型案例——淘菜菜、京東農場..

如何打造更賺錢的“無人農場”?

【預制菜】重磅分析!我國預制菜出海的趨勢與特..